为了方便青岛创业者可以能够轻松的自己进行小规模纳税申报,青岛联合联拓财税的财税顾问整理了小规模纳税人申报流程,优惠政策,申报表填写注意事项及小规模纳税人常见的申报实例,希望可以帮助创业者减少费用支出、节约时间。

一、青岛公司增值税小规模纳税人申报注意事项和流程

首先青岛小规模纳税人需要按季申报,但是小规模纳税人每个月都需要使用税控设备登录后系统自动抄报税,目前青岛小规模纳税人公司也要申报比对,所以在季报月份请注意以下几点:

1.流程上:小规模纳税人申报时必须先抄报税后,方可正常申报,未进行税控设备抄报税的纳税人无法网上申报。

2.注意点:小规模纳税人申报时,应准确填写申报表,符合系统比对规则后方可正常申报。对申报比对不通过的,网报系统会提示纳税人比对不符原因,并引导纳税人修改申报数据。纳税人须要按系统提示准确修改申报数据,符合系统比对后方可正常上传申报数据。

3.接下来:纳税人正常比对通过后,可正常清卡解锁。若纳税人申报时经反复核对仍无法正常申报,则可按照系统提示正常上报但暂不扣缴税款,携一证通、税控设备、增值税申报表、营业执照、经办人身份证到办税服务厅办理相关申报事宜,也可以类型青岛联合联拓财税的咨询电话,进行免费咨询。

注意:青岛小规模纳税人在季度申报完毕后,注意一是在网报软件中查询是否申报成功或扣款成功,二是在税控系统及时查看是否清卡,以免造成不便。

二、青岛小规模纳税人公司申报常用申报表

1、《增值税纳税申报表(小规模纳税人适用)》(必填)。

2、《增值税纳税申报表(小规模纳税人适用)附列资料》(选填),本表由销售服务有扣除项目的纳税人填写,其他小规模纳税人不填报。

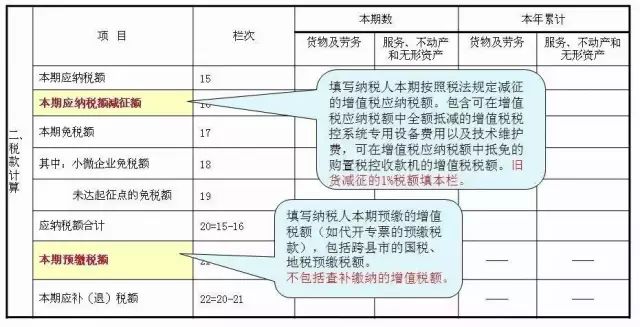

3、《增值税减免税申报明细表》(选填),本表为增值税一般纳税人和增值税小规模纳税人共用表,享受增值税减免税优惠的增值税小规模纳税人需填写本表。发生增值税税控系统专用设备费用、技术维护费以及购置税控收款机费用的增值税小规模纳税人也需填报本表。仅享受月销售额不超过3万元(按季纳税9万元)免征增值税政策或未达起征点的增值税小规模纳税人不需填本表。

三、青岛小规模企业优惠政策

根据《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(国家税务总局公告2016年第23号)第六条第(二)项规定:增值税小规模纳税人应分别核算销售货物,提供加工、修理修配劳务的销售额,和销售服务、无形资产的销售额。增值税小规模纳税人销售货物,提供加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,自2016年5月1日起至2017年12月31日,可分别享受小微企业暂免征收增值税优惠政策。

根据《财政部 税务总局关于延续小微企业增值税政策的通知》(财税〔2017〕76号) 规定,月销售额不超过3万元的小微企业免征增值税政策优惠期限延长至2020年。

为支持小微企业发展,根据《财政部 税务总局关于延续小微企业增值税政策的通知》(财税〔2017〕76号),现将小微企业增值税有关问题公告如下:

增值税小规模纳税人应分别核算销售货物或者加工、修理修配劳务的销售额和销售服务、无形资产的销售额。增值税小规模纳税人销售货物或者加工、修理修配劳务月销售额不超过3万元(按季纳税9万元),销售服务、无形资产月销售额不超过3万元(按季纳税9万元)的,自2018年1月1日起至2020年12月31日,可分别享受小微企业暂免征收增值税优惠政策(国家税务总局公告2017年第52号)。

四、青岛市小规模纳税人申报表填写注意事项及关键点

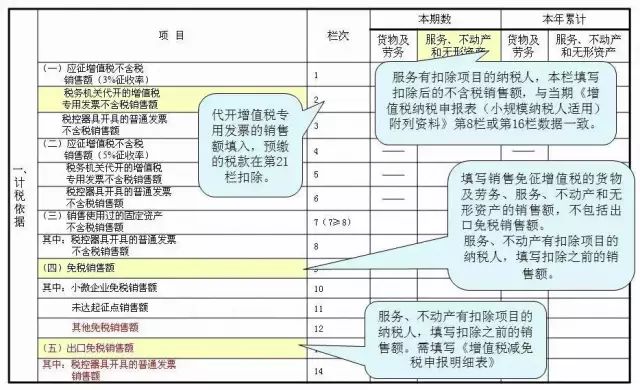

1、注意货物及劳务列与服务、不动产和无形资产列分别填写对应的收入,填报列有错会影响税款的属性。

2、如果可以享受小微政策,则直接将普通发票收入填写在第9行以下,1——8行不填写数据。注意代开或者自开增值税专用发票收入都要填入8行以上。

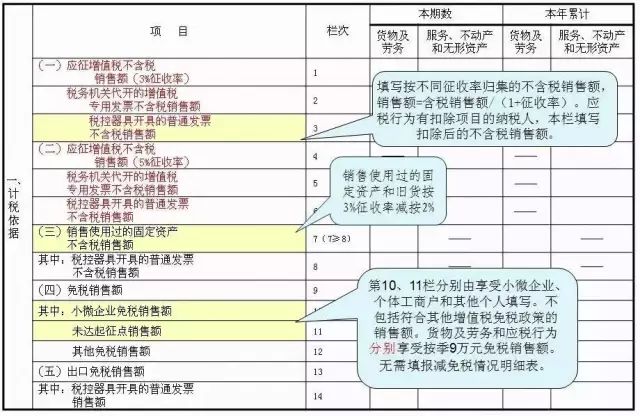

3、自开增值税专用发票的小规模纳税人应将当期开具专用发票的销售额,按照3%和5%的征收率,分别填写在《增值税纳税申报表》(小规模纳税人适用)第2栏和第5栏“税务机关代开的增值税专用发票不含税销售额”的“本期数”相应栏次中。

4、差额纳税人是按照差额前的收入计算是否享受小微政策。

《增值税纳税申报表(适用于增值税小规模纳税人)》填写关键点

《增值税纳税申报表(小规模纳税人适用)附列资料》填写关键点

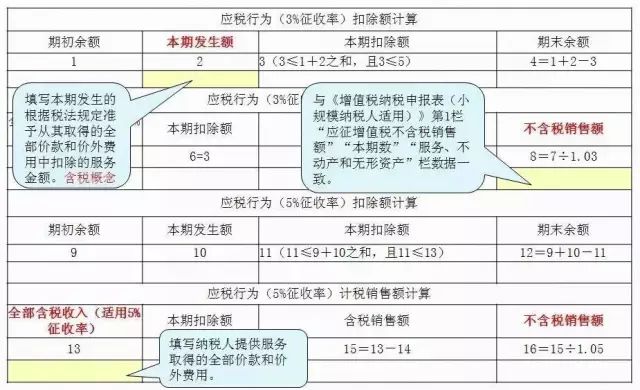

《应税服务项目扣除清单》是小规模纳税人网报中的一张报表,本表是差额纳税人填写其用于差额征税的凭证明细。其中,“凭证种类”填写:“发票”、“财政票据”、“境外签收单据”;填写中没有号码或者号码不足位数的可以补零,清单“合计”栏数据中的“允许扣除项目金额”应与增值税纳税申报表附列资料(三)减除项目本期发生额各栏数据之和一致。

五、青岛增值税小规模纳税人常见申报案例

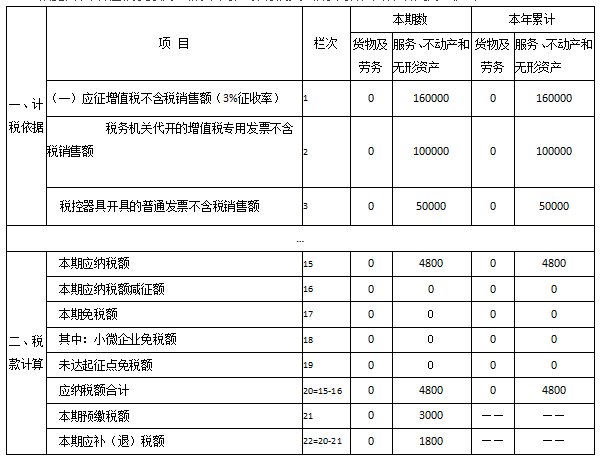

例一:某纳税人为增值税小规模纳税人,2017年一季度提供咨询服务,自行开具增值税普通发票价税合计5.15万元;提供会议服务,到税务机关代开增值税专用发票上注明的不含额10万元,预缴税款0.3万元;另提供设计服务,取得价税合计收入1.03万元,未开具发票。

分析:在本案例中企业提供咨询服务、会议服务以及设计服务属于销售服务、不动产和无形资产收入,适用征收率都为3%,取得收入合计16万元。其中:

代开增值税专用发票不含税收入=10万元;

税控器具开具普通发票不含税收入=5.15/(1+3%)=5万元;

企业取得不开票收入=1万元;

当期增值税应纳税额=(10+5+1)*3%=0.48万元;

当期应补退税额=0.48-0.3=0.18万元。

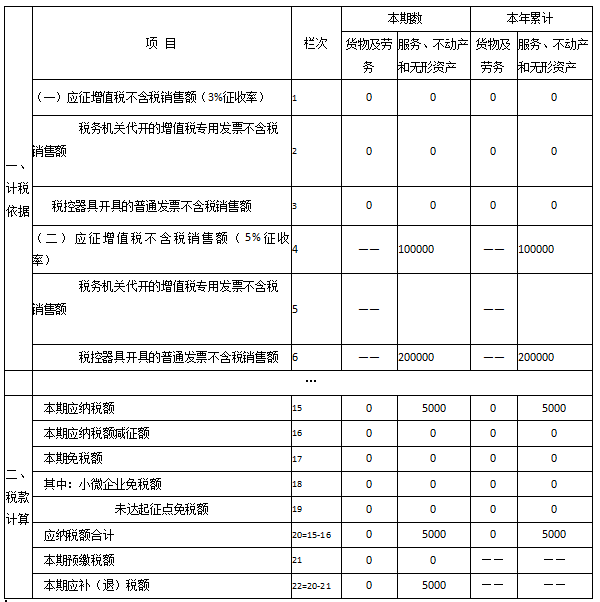

根据开具增值税发票方式的不同,该纳税人当期申报表具体填列方法如下:

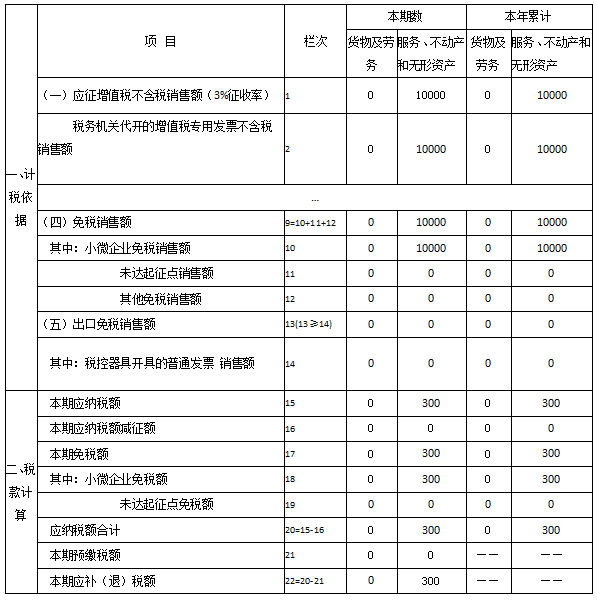

例二:自行开具增值税专用发票申报案例,某纳税人为增值税小规模纳税人,主要提供建筑服务,可以自行开具增值税专用发票。2017年一季度提供建筑服务,自行开具增值税普通发票价税合计1.03万元,自行开具增值税专用发票上注明的不含税额1万元。

分析:该纳税人本月取得3%征收率的销售服务、不动产和无形资产收入合计2万元。其中:

纳税人提供建筑服务并自行开具增值税专用发票的收入1万元,不能享受小微企业优惠政策,应填列在申报表第2栏“ 税务机关代开的增值税专用发票不含税销售额”,该纳税人本期销售服务增值税应纳税额=1*3%=0.03万元;

由于纳税人本月收入合计小于小微企业收入标准,因此该纳税人本期自行开具增值税普通发票的不含税收入1万元可以享受免税优惠政策。本期销售货物免税额=1*3%=0.03万元。

具体申报表填列方法如下:

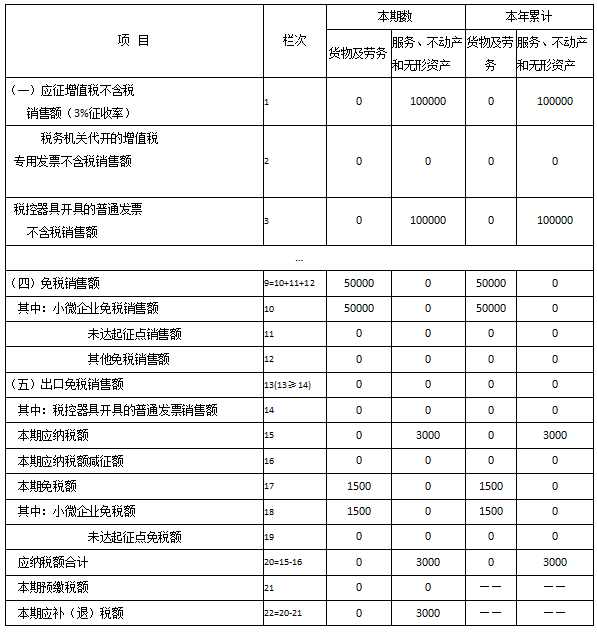

例三:小微企业申报表填制案例,某按季申报的小规模纳税人2017年第一季度发生以下业务:销售某品牌纪念品,价税合计销售额5.15万元;提供设计服务,价税合计销售额10.3万元,以上收入均开具增值税普通发票。

分析:销售纪念品,其不含税收入是5.15/(1+3%)=5万元,且该收入小于按季度9万元的小微企业标准,因此该企业销售货物取得收入可以享受小微企业优惠政策。当期销售货物免税额=5*3%=0.15万元;

提供设计服务,其不含税收入是10.3/(1+3%)=10万元,且该收入大于按季度9万元的小微企业标准,因此该企业销售服务取得收入不可以享受小微企业优惠政策,当期销售服务应纳税额为10×3%=0.3万元。

申报表具体填列方法如下:

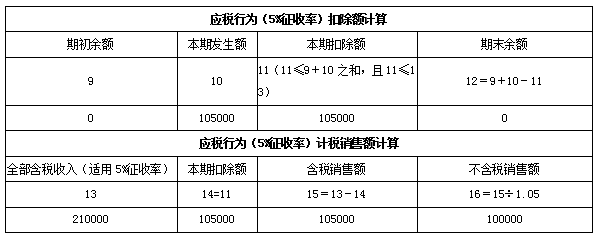

例四:差额征税申报案例,某小规模纳税人2017年第一季度提供劳务派遣服务,取得销售含税收入21万元,开具普通发票。代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金共计10.5万元,并根据增值税管理规定取得合法差额扣除凭证。

分析:该纳税人本期允许差额扣除额=10.5万元;

差额后含税销售额=21-10.5=10.5万元;

本期增值税应纳税额=[10.5/(1+5%)]*5%=0.5万元。

在填列申报表时应先填具《增值税纳税申报表(小规模纳税人使用)附列资料》,再填具《增值税纳税申报表(小规模纳税人适用)》,具体填列方法如下:

(一)《增值税纳税申报表(小规模纳税人使用)附列资料》填写:

(二) 《增值税纳税申报表(小规模纳税人适用)》:

如果没有解释清楚,欢迎拨打电话13808962548咨询,关于公司注册财税服务方面的服务同样可以电话咨询

关注官方微信

关注官方微信